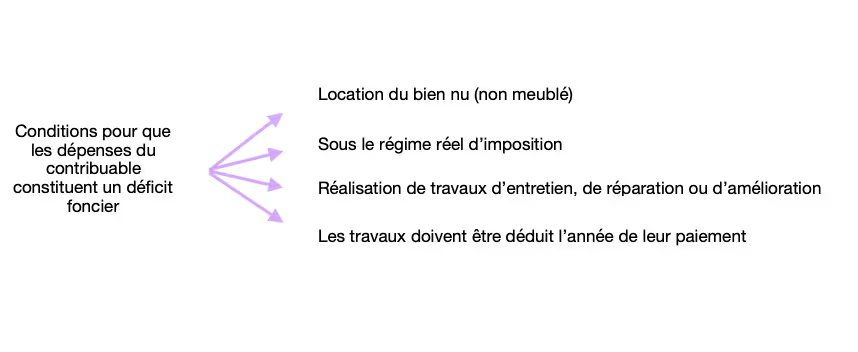

Le déficit foncier constitue un mécanisme fiscal avantageux pour les propriétaires mettant en location des logements non meublés. Si vous optez pour le régime d’imposition au réel, vous avez la possibilité de déduire vos charges de vos revenus fonciers. Cependant, lorsque le total des charges excède celui des revenus fonciers, cela engendre un déficit foncier. Vous souhaitez en savoir plus sur les avantages du déficit foncier ? On vous explique tout !

La définition et les conditions du déficit foncier

Le déficit foncier représente la portion des charges dépassant les revenus fonciers. Il peut être imputé sur votre revenu global, comme les salaires ou les pensions de retraite. Il entraîne ainsi une réduction de votre impôt sur le revenu.

Deux régimes d’imposition coexistent en matière de revenus fonciers. En effet, il y a le régime :

- Micro-foncier

- Régime réel

➞ Sous le régime micro-foncier, les charges ne sont pas déclarées individuellement. En effet, l'administration fiscale applique directement un abattement forfaitaire de 30 % sur les revenus fonciers, quelle que soit leur valeur. Cependant, ce régime ne permet pas de générer un déficit foncier.

➞ Sous le régime réel, vous avez la possibilité de déduire vos charges réelles des revenus fonciers. Cela reflète ainsi les dépenses effectivement engagées au cours de l'année fiscale. Si vos recettes locatives excèdent 15 000 euros par an, vous êtes automatiquement assujetti à ce régime.

💡Bon à savoir : Le montant des revenus fonciers détermine le choix entre ces deux régimes.

Par exemple, si vos revenus fonciers sont inférieurs à 15 000 euros par an et que votre bien locatif n'est pas soumis à un régime particulier, vous êtes automatiquement soumis au régime micro-foncier. Toutefois, vous avez la possibilité d'opter pour le régime réel. Il s'agit toutefois d'une décision irrévocable pour une période de trois ans.

Ainsi, comprendre le fonctionnement du déficit foncier et les différences entre les régimes micro-foncier et réel est essentiel pour optimiser votre situation fiscale en tant que propriétaire bailleur !

Travaux de rénovation, charge de copropriété élevée : des exemples de déficit foncier

Les exemples ci-dessous ont pour objectif d'illustrer comment diverses dépenses liées à la détention et à la gestion d'un bien immobilier locatif peuvent conduire à un déficit foncier, offrant ainsi des possibilités de réduction d'impôts sur le revenu global.

🔨 Travaux de rénovation

Lorsque vous effectuez des travaux de rénovation ou de réparation importants sur votre bien immobilier locatif, les dépenses engagées peuvent dépasser les revenus fonciers perçus pendant l'année.

- Par exemple, la rénovation complète d'une cuisine ou d'une salle de bains peut représenter des coûts significatifs. Ces derniers peuvent générer un déficit foncier.

↗️ Charges de copropriété élevées

Si les charges de copropriété liées à votre bien immobilier dépassent les loyers perçus, cela peut également causer un déficit foncier.

- Par exemple, des frais de gestion, d'entretien ou de réparation de l'immeuble peuvent être particulièrement importants. Ces derniers peuvent générer un déficit foncier.

📉 Intérêts d'emprunt

Vous pouvez déduire des revenus fonciers les intérêts d'emprunt contractés pour l'acquisition, la rénovation ou la réparation d'un bien immobilier locatif. En effet, un déficit foncier est généré si les intérêts d'emprunt sont élevés et dépassent les revenus fonciers.

💰 Frais de gestion locative

Les frais liés à la gestion locative désignent par exemple les :

- Honoraires d'agence immobilière

- Frais de gestion

- Primes d'assurance loyers impayés

Ils peuvent également contribuer à créer un déficit foncier si ces dépenses sont supérieures aux revenus fonciers.

Le plafond de la déduction du déficit foncier

Des plafonds précis régissent la déduction du déficit foncier. Chaque année, les contribuables peuvent déduire jusqu'à 10 700 euros de déficit foncier de leurs revenus.

💡 Bon à savoir : il existe cependant une exception pour les logements éligibles aux déductions spécifiques de l'article 31 du code général des impôts. Leur plafond est fixé à 15 300 euros.

De plus, vous pouvez reporter et déduire tout excédent de déficit foncier pendant six ans, soit :

- Sur l'ensemble des revenus

- Sur les revenus fonciers exclusivement

Il convient de noter que l'on relève la limite annuelle d'imputation sur le revenu global des déficits fonciers à 21 400 euros pour les dépenses déductibles de travaux de rénovation énergétique.

↪︎ Il faut réaliser ces travaux afin de faire passer un bien qualifié de passoire thermique des classes énergétiques E, F ou G à des classes A, B, C ou D, tel que défini dans l'audit énergétique.

Ce dispositif est soumis à certaines conditions :

- Justifier l'acceptation d'un devis à partir du 5 novembre 2022

- Les dépenses doivent avoir été effectuées entre le 1er janvier 2023 et le 31 décembre 2025

La règle des 3 ans en déficit foncier

Comme évoqué précédemment, le déficit foncier constitue une opportunité pour les contribuables de réduire leur imposition. Toutefois, diverses règles l'encadrent, dont la célèbre "règle des trois ans". Ainsi, conformément au Code général des impôts, cette règle exige que vous mainteniez en location le bien immobilier concerné par la déduction du déficit foncier pour une durée minimale de trois années consécutives.

↪︎ Concrètement, cela signifie que la propriété doit rester louée sans interruption jusqu'au 31 décembre de la troisième année suivant l'imputation du déficit.

La mise en location permanente du bien pendant cette période est impérative pour respecter la règle des trois ans en déficit foncier. En effet, tout arrêt de la location avant la fin de cette période remettrait en question la déduction du déficit foncier. Le contribuable s'exposant ainsi à un éventuel redressement fiscal.

Il est à noter que des exceptions à cette règle existent. En effet, vous pouvez contourner la règle des trois ans en cas de :

- D'invalidité

- De licenciement

- De décès du contribuable ou de son conjoint

- Pacsé

- Marié

➞ L'administration fiscale prend en considération ces événements particuliers, offrant ainsi une flexibilité dans l'application de la règle pour les contribuables concernés.

.svg)