L'ESSENTIEL

- Si vous avez reçu une prestation compensatoire, vous ne devez déclarer que les montants qui vous ont été versés au-delà de 12 mois à compter de la date du jugement.

- Ces montants sont traités comme la pension alimentaire et sont soumis à l'impôt sur le revenu.

- Si vous avez versé une prestation compensatoire, vous avez droit à une réduction d'impôt ou à une déduction de revenus (et ce, même si le montant versé n'était pas imposable).

La prestation compensatoire permet de compenser les disparités matérielles entre les conjoints à la suite de leur séparation (ex., divorce).

Dans certains cas, l'Administration traite la prestation compensatoire comme un revenu et le soumet au régime de l’impôt sur le revenu.

Vous avez versé une prestation compensatoire à votre ex-conjoint et vous demandez si vous pouvez la déduire de vos impôts ? Vous avez reçu une prestation compensatoire et vous demandez si le montant est imposable ? On vous explique les grandes lignes.

Impôt prestation compensatoire : Quelle case ?

Est-ce que la prestation compensatoire est imposable ?

📝 Contrairement à la pension alimentaire, la prestation compensatoire n'est pas imposable à partir du premier jour de versement.

Si votre ex-conjoint vous a versé une prestation compensatoire en capital (i.e., en une seule fois à la suite du jugement), vous n'avez pas à déclarer le montant reçu et ce montant n'est pas imposable. 😉

Si votre ex-conjoint vous verse une rente mensuelle, il faudra distinguer si :

- les versements sont étalés sur une période d'une durée inférieure à 12 mois à compter de la date du jugement. Dans un tel cas, ces montants ne sont pas imposables et vous n'avez pas à les déclarer

- les versements s'étalent sur une période d'une durée supérieure à 12 mois. Les montants versés au-delà de la période de 12 mois sont imposables et vous devez les déclarer.

Si la prestation compensatoire que vous avez reçue est imposable, elle sera traitée de la même façon que la pension alimentaire.

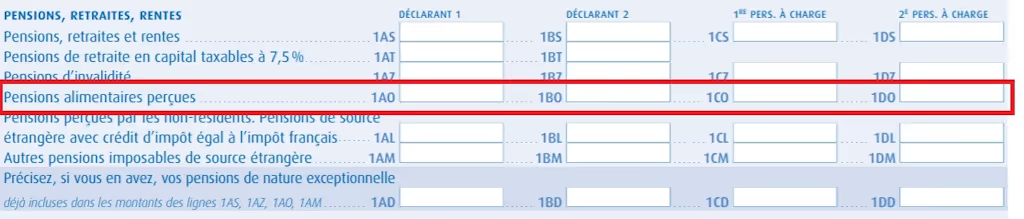

Vous devez donc déclarer le montant qui sera déduit par votre ex-conjoint dans la case « pensions alimentaires perçues » :

💡 Vous bénéficiez d'un abattement de 10 % qui vous permet notamment de couvrir les frais de procédure pour recouvrer le montant de votre prestation compensatoire.

Fiscalité de prestation compensatoire

Comment déduire la prestation compensatoire ?

Si vous avez versé une prestation compensatoire à votre ex-conjoint, vous pouvez bénéficier soit :

- d'une réduction d'impôt, si le montant n'était pas imposable

- ou d'une déduction de revenus, si le montant était imposable.

Réduction d'impôt

Bien que les prestations versées en capital et versée mensuellement pendant une durée inférieure à 12 mois ne soient pas imposables, elles vous ouvrent droit à une réduction d'impôt. 😉

Cette réduction s'élève à 25% du montant de prestation compensatoire fixé par le juge aux affaires familiales.

⚠️ Dans tous les cas, cette réduction ne peut être supérieure à 30,500 euros.

Exemple de calcul 1

✅ Si la prestation compensatoire est versée sur une période de 12 mois mais est versée à cheval sur deux années, le montant de la réduction est calculé au prorata des versements effectués.

- Par exemple : si votre jugement a eu lieu le 1er août 2017 et vous devez payer une prestation compensatoire de 1,500 euros par mois sur une période de 12 mois, vous pouvez cette prestation compensatoire sur vos 2 avis d'imposition (i.e., une fois en 2017 et une autre fois en 2018). Le mois de décembre est reporté à l'année suivante (i.e., 2018) :

- au titre de 2017, vous pouvez bénéficier d'une réduction de 1,500 x 4 x 25 % = 1,500 euros ; et

- au titre de 2018, vous pouvez bénéficier d'une réduction de 1,500 x 8 x 25 % = 3,000 euros.

- au total vous aurez donc bénéficié d'une réduction de 4,500 euros.

Exemple de calcul 2

✅ Le montant total de la prestation compensatoire versée sur les deux années excède le plafond de 30,500 euros ? Vous devez alors appliquer la formule suivante :

- montant de réduction pour l'année précédente

- 25 % x 30,500 x (montant de la prestation compensatoire mensuelle x nombre de versements effectués) / montant total de la prestation compensatoire prévue par le jugement ; et

- montant de réduction pour l'année suivante

- 25 % x (30,500 – Assiette de réduction de l'année précédente)

- Par exemple : si votre jugement a eu lieu le 1er août 2017 et vous devez payer une prestation compensatoire de 3,800 euros par mois sur une période de 10 mois, vous pouvez cette prestation compensatoire sur vos 2 avis d'imposition (i.e., une fois en 2017 et une autre fois en 2018)👇 :

Au titre de 2017, vous pouvez bénéficier d'une réduction de :

- 25 % x 30,500 x (3,800 x 4) / 38,000 = 3,050 euros

Au titre de 2018, vous pouvez bénéficier d'une réduction de :

- 25 % x (30,500 – 3,800 x 4 / 38,000) = 4,575 euros

Vous aurez donc bénéficié d'une réduction de 7,625 euros au total.

Bon à savoir : les montants de prestation compensatoire qui sont versées au-delà de la période de 12 mois sont déduits de la même façon que la pension alimentaire.

Déduire la prestation compensatoire : Quelle case ?

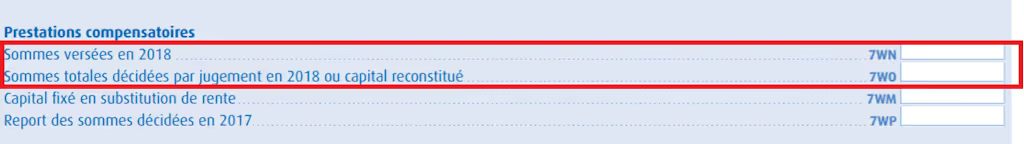

Pour bénéficier de la réduction relative aux montants versés dans les 12 mois suivant la date du jugement, il faudra remplir les cases 7WN à 7WP de la rubrique « prestations compensatoires ».

⚠️ Il s'agit d'un formulaire différent de votre déclaration de revenus habituel. Ce formulaire s'appelle le formulaire no 2042RICI.

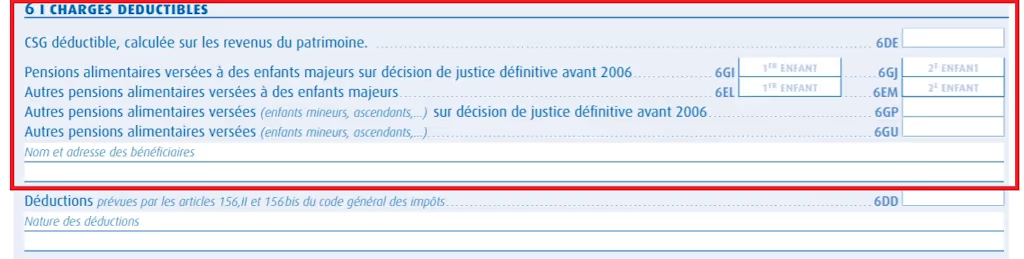

Pour les déduire les montants versés au-delà de 12 mois à compter de la date du jugement, il faudra remplir la rubrique « charges déductibles » :

.svg)