L'ESSENTIEL

- Le taux de prélèvement à la source est en principe calculé selon les revenus de votre foyer fiscal ainsi que vos charges familiales. C'est ce que l'on appelle le taux personnalisé.

- Vous avez la possibilité de modifier le mode de calcul de ce taux, en vous rendant sur le site impôts.gouv.fr.

- Si vous êtes en couple, vous pouvez alors opter pour un taux individualisé : un taux est alors calculé pour chacun des conjoints, et s'applique dès lors seulement à ses revenus.

- Si vous ne souhaitez pas que votre taux personnalisé ou individualisé soit communiqué à votre employeur, vous pouvez faire appel au taux neutre.

Taux neutre, personnalisé, individualisé… différents modes de calcul peuvent être choisis pour le calcul de votre impôt. Ces différents modes de calcul peuvent avoir un impact direct sur le montant de l'impôt sur le revenu que vous allez devoir payer, ce pourquoi il est important de bien comprendre comment ils fonctionnent. Vous souhaitez en savoir plus sur le calcul de votre prélèvement à la source ? Pas d'inquiétude, on vous explique ce que vous devez savoir !

Le taux de prélèvement à la source, définition

💡 Le taux de prélèvement à la source correspond au pourcentage qui vous est prélevé directement sur votre salaire, avant même de le percevoir.

Bon à savoir : le prélèvement à la source est un nouveau dispositif de recouvrement de l’impôt sur le revenu, qui est entré en vigueur depuis le 1er janvier 2019. Plus précisément, c’est un mode de recouvrement de l’impôt sur le revenu dans le cadre duquel l’impôt est directement prélevé sur le revenu au moment de sa perception effective par le contribuable.

Ce taux est calculé par l'administration fiscale, qui se fonde pour cela sur les informations que vous indiquez dans votre déclaration d’impôt.

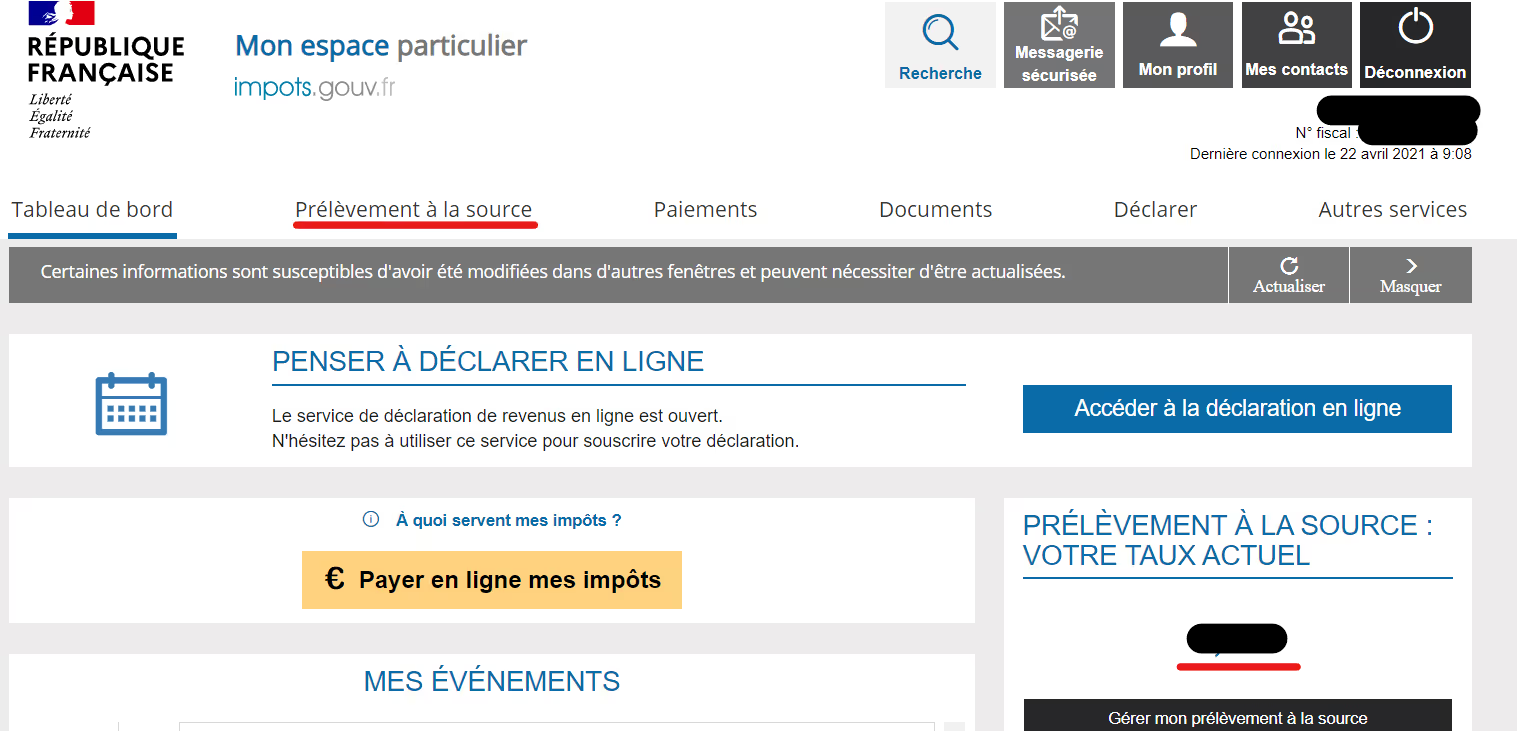

Vous souhaitez connaître votre taux de prélèvement à la source ? 👉 Rien de plus simple : connectez-vous, pour cela, à votre espace personnel sur le site impots.gouv.fr :

1. Cliquez tout d'abord sur « Votre espace particulier », pour vous connecter.

2. Une fois connecté, vous pouvez :

- directement consulter votre taux de prélèvement à droite du site

- en haut du site, sélectionner « Prélèvement à la source » afin de prendre connaissance de l'historique des taux.

📅 Le taux est donc calculé par l'administration fiscale et actualisé, une fois par an, en septembre, selon vos revenus ainsi que votre situation familiale.

Or, vous avez la possibilité de modifier le mode de calcul du taux de prélèvement à la source. En effet, 3 possibilités différentes vous sont ouvertes :

Le taux personnaliséLe taux personnalisé est calculé selon les revenus de l'ensemble des personnes constituant votre foyer fiscal.

C'est le taux applicable par défaut, en l'absence de choix pour l'une des autres options.

Ce taux s'applique alors à tous les revenus imposables du foyer.Le taux individualiséLe taux individualisé est une possibilité ouverte aux couples mariés ou pacsés. Elle permet de tenir compte des écarts de revenus au sein du foyer.

Un taux est alors calculé pour chacun des conjoints, et s'applique dès lors aux seuls revenus du conjoint concerné.Le taux « neutre » ou taux non personnaliséLe choix du taux neutre empêche la transmission du taux personnalisé à votre employeur, qui devra alors appliquer un taux non personnalisé.

Attention : ce taux ne prend alors pas en compte votre situation familiale. Ainsi, si le montant prélevé à partir de ce taux est inférieur à celui que vous auriez du payer, la différence devra être payée directement auprès de la direction générale des Finances publiques. Cette régularisation doit en principe avoir lieu une fois par mois, pour les revenus du mois précédent.

La grille du taux prélèvement à la source 2021

Comme indiqué ci-dessus, vous avez la possibilité choisir l'application d'un taux dit neutre.

🔎 Cela vous permet de ne pas dévoiler à votre employeur le taux d'imposition qui vous est effectivement applicable.

Taux neutre 2020

Base de prélèvement mensuelTauxInférieure à 1 418 €0 %Supérieure ou égale à 1 418 € et inférieure à 1 472 €0,50 %Supérieure ou égale à 1 472 € inférieure à 1 567 €1,50 %Supérieure ou égale à 1 567 € inférieure à 1 673 €2,50 %Supérieure ou égale à 1 673 € inférieure à 1 787 €3,50 %Supérieure ou égale à 1 787 € inférieure à 1 883 €4,50 %Supérieure ou égale à 1 883 € inférieure à 2 008 €6 %Supérieure ou égale à 2 008 € inférieure à 2 376 €7,50 %Supérieure ou égale à 2 376 € inférieure à 2 720 €9 %Supérieure ou égale à 2 720 € inférieure à 3 098 €10,50 %Supérieure ou égale à 3 098 € inférieure à 3 487 €12 %Supérieure ou égale à 3 487 € inférieure à 4 069 €14 %Supérieure ou égale à 4 069 € inférieure à 4 878 €16 %Supérieure ou égale à 4 878 € inférieure à 6 104 €18 %Supérieure ou égale à 6 104 € inférieure à 7 625 €20 %Supérieure ou égale à 7 625 € inférieure à 10 583 €24 %Supérieure ou égale à 10 583 € inférieure à 14 333 €28 %Supérieure ou égale à 14 333 € inférieure à 22 500 €33 %Supérieure ou égale à 22 500 € inférieure à 48 196 €38 %Supérieure ou égale à 48 196 €40 %

Taux neutre 2021

Base mensuelle de prélèvementTaux proportionnelInférieure à 1 420 €0 %Supérieure ou égale à 1 420 € et inférieure à 1 475 €0,50 %Supérieure ou égale à 1 475 € et inférieure à 1 570 €1,30 %Supérieure ou égale à 1 570 € et inférieure à 1 676 €2,10 %Supérieure ou égale à 1 676 € et inférieure à 1 791 €2,90 %Supérieure ou égale à 1 791 € et inférieure à 1 887 €3,50 %Supérieure ou égale à 1 887 € et inférieure à 2 0124,10 %Supérieure ou égale à 2 012 € et inférieure à 2 3815,30 %Supérieure ou égale à 2 381 € et inférieure à 2 7257,50 %Supérieure ou égale à 2 725 € et inférieure à 3 1049,90 %Supérieure ou égale à 3 104 € et inférieure à 3 49411,90 %Supérieure ou égale à 3 494 € et inférieure à 4 07713,80 %Supérieure ou égale à 4 077 € et inférieure à 4 88815,80 %Supérieure ou égale à 4 888 € et inférieure à 6 11617,90 %Supérieure ou égale à 6 116 € et inférieure à 7 64020 %Supérieure ou égale à 7 640 € et inférieure à 10 60424 %Supérieure ou égale à 10 604 € et inférieure à 14 362 €28 %Supérieure ou égale à 14 362 € et inférieure à 22 545 €33 %Supérieure ou égale à 22 545 € et inférieure à 48 292 €38 %Supérieure ou égale à 48 292 €43 %

Le taux personnalisé prélèvement à la source

📊 Sans démarche de votre part, c'est le taux personnalisé qui sera appliqué par l'administration fiscale. Ce taux sera calculé sur la base des revenus que perçoivent l'ensemble des membres de votre foyer fiscal.

Toutefois, si vous êtes en couple, vous avez la possibilité d'opter pour le taux individualisé. Ce taux permet de prendre en contre d'éventuels écarts de revenus entre votre conjoint et vous. Le taux est alors calculé par l’administration fiscale en fonction des revenus de chacun des conjoints. Il est donc différent pour chacun d'eux.

Attention ⚠️ : le montant total de l'impôt ne varie pas, dans cette hypothèse, pour l'ensemble de votre foyer. Effectivement, les charges familiales restent prises en compte, mais le montant total de l'impôt sera simplement réparti différemment entre vous et votre conjoint.

.svg)